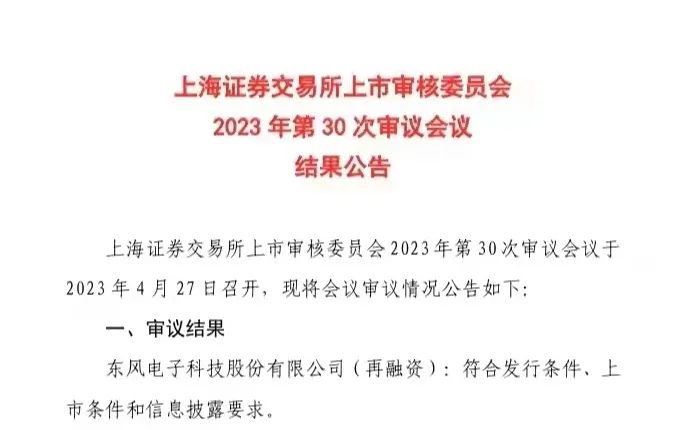

4月27日,东风电子科技股份有限公司(以下简称“东风科技”)向不特定对象配股项目在上海证券交易所上市审核委员会2023年第30次审议会议上获得审核通过。本次配股募集资金是进一步完善上市公司业务布局和提升核心竞争力的重要举措,也是加快东风汽车零部件(集团)有限公司核心业务“资产证券化”的关键一步。

按照配股方案,东风科技拟以A股配股股权登记日收市后的A股股份总数为基数,按照每10股配售3股的比例向全体A股股东配售。本次配股募集资金不超过人民币14亿元,扣除相关发行费用后将用于东风科技“新能源-3in1和5in1压铸件技术改造项目”“新能源动力总成及核心部件制造能力提升项目”和补充流动资金。本次配股有助于东风科技顺应整车“五化”发展方向,推动铝合金压铸件产品结构优化和集成电驱系统业务发展,丰富上市公司新能源业务,提高上市公司核心竞争力和持续盈利能力。同时补充流动资金项目,将有助于补充上市公司新产品研发投入、市场开拓、资源整合、产业链延伸等战略发展所需的营运资金,进一步优化融资结构,增强抵御风险能力,保障上市公司业务的持续发展。

2021年,东风科技完成重大资产重组,东风零部件集团旗下9家公司进入东风科技,标志着“诺亚项目”第一步圆满落地。

为推进东风零部件集团“资产证券化”,一年多来,项目团队以坚定的战略韧性加快推进“诺亚项目”第二步,配股方案上报证监会候审。2023年因全面实行股票发行注册制,配股申请按新规则需重新提交上交所审核。

由东风汽车有限公司副总裁,东风汽车零部件(集团)有限公司董事长、总经理,东风科技董事长陈兴林和东风科技财务部门负责人陈静霏,保荐代表人中信证券宋富良、廖旭组成的4人答辩团队接受了上海证券交易所上市审核委专家的现场问询。

本次配股项目顺利通过,是东风零部件集团坚持“业务归核化、资源系统化、产品模块化、资产证券化”发展思路,坚定不移推进“诺亚项目”,加快实现“资产经营+资本运营”双轮驱动,取得的又一重要成果,为推进东风零部件集团“十四五”规划落地,成为国内领先、面向国际化发展的科技创新型上市集团奠定了重要基础。

东风零部件集团将继续发扬“敢打善战能成”的韧劲,勇做东风“科技跃迁”促进者、东风事业供应链安全保障者、东风老基地转型升级担当者,向着国内前十、全球百强前列迈进!